OECD-Länder sorgen für ein löcheriges System, auch Deutschland verschleppt Maßnahmen im Kampf gegen Unternehmenssteuermissbrauch

Am 9. März veröffentlicht das Tax Justice Network zum zweiten Mal das Ranking der schädlichsten Unternehmenssteuerwüsten (engl. Corporate Tax Havens Index). Weltweit verlieren Staaten demnach jedes Jahr mindestens 245 Milliarden Dollar durch Gewinnverschiebung und Steuervermeidung großer Konzerne. Die OECD-Länder und die EU Mitgliedsstaaten schreiben die Regeln und erstellen schwarze Listen, aber sie selbst und die von ihnen abhängige Gebiete sind für 68 Prozent des Problems verantwortlich und belegen die ersten 6 Plätze des Rankings.

Am 9. März veröffentlicht das Tax Justice Network zum zweiten Mal das Ranking der schädlichsten Unternehmenssteuerwüsten (engl. Corporate Tax Havens Index). Weltweit verlieren Staaten demnach jedes Jahr mindestens 245 Milliarden Dollar durch Gewinnverschiebung und Steuervermeidung großer Konzerne. Die OECD-Länder und die EU Mitgliedsstaaten schreiben die Regeln und erstellen schwarze Listen, aber sie selbst und die von ihnen abhängige Gebiete sind für 68 Prozent des Problems verantwortlich und belegen die ersten 6 Plätze des Rankings.

Deutschland „nur“ auf Platz 23, Maßnahmen gegen Steuervermeidung verschleppt

Deutschland rangiert weiterhin auf einem Mittelfeldplatz (Platz 23, 2019: Platz 22) und gehört gleichzeitig zu den größten Verlierern. Das Tax Justice Network schätzt den jährlichen Verlust auf 24 Milliarden US-Dollar. Trotzdem setzt Deutschland Maßnahmen der OECD und der Europäischen Union gegen Steuervermeidung nur zögerlich um. Seit mehr als einem Jahr blockiert das CDU-geführte Wirtschaftsministerium die Umsetzung der Anti-Steuervermeidungsrichtlinie der EU. Jetzt drohen sogar Strafzahlungen.

Deutschland rangiert weiterhin auf einem Mittelfeldplatz (Platz 23, 2019: Platz 22) und gehört gleichzeitig zu den größten Verlierern. Das Tax Justice Network schätzt den jährlichen Verlust auf 24 Milliarden US-Dollar. Trotzdem setzt Deutschland Maßnahmen der OECD und der Europäischen Union gegen Steuervermeidung nur zögerlich um. Seit mehr als einem Jahr blockiert das CDU-geführte Wirtschaftsministerium die Umsetzung der Anti-Steuervermeidungsrichtlinie der EU. Jetzt drohen sogar Strafzahlungen.

Dazu kommentiert Christoph Trautvetter vom Netzwerk Steuergerechtigkeit: „Große, multinationale Konzerne – auch aus Deutschland – verschaffen sich durch Steuervermeidung einen unfairen Wettbewerbsvorteil. Anstatt die Interessen dieser Konzerne zu verteidigen, muss sich Deutschland endlich für eine umfassende Reform der Unternehmensbesteuerung einsetzen. Eine solche Reform schafft nicht nur wichtige Ressourcen für die Bewältigung der gegenwärtigen Krise. Sie ist auch ein wesentlicher Beitrag zu globaler Stabilität und Legitimität der multilateralen Zusammenarbeit.

Wie das Ranking funktioniert:

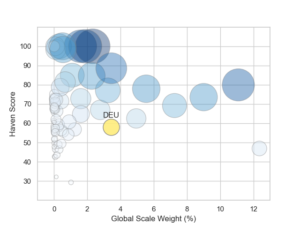

Der Corporate Tax Haven Index bewertet jedes Land danach, wie stark die Steuer- und Finanzsysteme des Landes es multinationalen Konzernen erlauben, Gewinne aus den Ländern, in denen sie geschäftlich tätig sind, zu verlagern und folglich weniger Steuern zu zahlen, als sie dort sollten. Der Index bewertet das Steuer- und Rechtssystem jedes Landes mit einem “Haven-Score” von 0 bis 100. Null bedeutete damit keinen Spielraum für den Unternehmensteuervermeidung, 100 eine uneingeschränkte Steuervermeidung. Dieser Steuerwüsten-Wert wird dann mit dem Volumen der Finanzaktivitäten multinationaler Unternehmen in diesem Land kombiniert, um zu berechnen, wie viel grenzüberschreitender Steuervermeidung durch das Land ermöglicht wird. Ein höherer Rang auf dem Index bedeutet also nicht notwendigerweise, dass die Unternehmensteuergesetze eines Landes schädlicher sind, sondern dass das Land in der Praxis weltweit eine größere Rolle bei der Steuervermeidung durch Unternehmen spielt. Ein Land mit hochgradig schädlichen Gesetzen, aber geringen unternehmerischen Aktivitäten wie Anguilla (Platz 39), rangiert deswegen unter einem Land mit weniger schädlichen Gesetzen aber höherer grenzüberschreitender Aktivität , wie Belgien (Platz 16).

Ranking von Deutschland aufgeschlüsselt:

Deutschland hat im Corporate Tax Haven Index 2021 einen Haven-Score von 58,0 von 100 erreicht, was bedeutet, dass das Steuer- und Finanzsystem des Landes einen moderaten Spielraum für Steuervermeidung durch multinationale Konzerne ermöglicht. Deutschland hat ein globales Skalengewicht von 3,43 Prozent, was bedeutet, dass es ein großes Volumen an Finanzaktivitäten von multinationalen Unternehmen beherbergt. Der Wert der Steueroasen und das Gewicht auf der globalen Skala ergeben zusammen einen CTHI-Wert von 634, womit Deutschland weltweit auf Platz 23 der Länder liegt, die den größten Beitrag zum globalen Steuermissbrauch leisten. Der Corporate Tax Haven Index 2021 schätzt, dass Deutschland für 1,4 Prozent des weltweiten Steuermissbrauchs von Unternehmen verantwortlich ist.

Weitere Materialien:

- Länderprofil Deutschland Grafiken PDF

- Presseerklärung Global

- Presseerklärung Deutschland als PDF

- Homepage mit allen weiteren Infos zu Methodik, Länderprofile, etc. (Englisch, cthi.taxjustice.net )