Pēdējos gados ilgtspējīga ieguldīšana bija īpaši populāra tendence finanšu tirgos. Investīciju fondu jomā Eiropā praktiski visa jauna nauda plūda uz ilgtspējīgiem fondiem, un tagad jau divas trešdaļas no Eiropas biržā tirgoto fondu ņem vērā ilgtspējības faktorus. Kas tad ir “ilgtspējīga ieguldīšana”, kā šai pieejai klājās līdz šim un kas notiks tālāk?

Vispārīgi runājot, “ilgtspējīga ieguldīšana” ir ieguldīšana, ņemot vērā ESG (vides, sociālos un pārvaldības) parametrus ar mērķi pelnīt nevis īsā, bet ilgākā termiņā un ar mazāku risku. Galvenie ilgtspējīgas ieguldīšanas pieejas integrācijas veidi ir iekļaušana, izslēgšana un iesaistīšanās. Iekļaušana ir investīcijas uzņēmumos ar pozitīviem ilgtspējības parametriem. Piemēram, ieguldīšana uzņēmumos, kuri veiksmīgi samazina siltumnīcefekta gāzu emisijas. Izslēgšana ir izvairīšanās no investīcijām ar negatīviem ilgtspējības parametriem. Piemēram, neieguldīšana tabakas, ieroču vai naftas ražotājos. Iesaistīšanās ir uzņēmumu uzrunāšana ar mērķi uzlabot ilgtspējības parametrus. Finanšu tirgos vispopulārākais ilgtspējīgas ieguldīšanas integrācijas veids ir izslēgšana. Parasti tiek atfiltrēti no 5 līdz 75% no uzņēmumiem tirgus indeksā, atkarībā no tā, cik lielu ilgtspējības pakāpi izvēlās investors, bet pārējos emitentos tiek ieguldīts.

Doma ir vienkārša – sabiedrība un uzņēmumi būs spiesti pielāgoties klimata pārmaiņām, Parīzes līguma nosacījumiem, nākotnes sociāliem un pārvaldības izaicinājumiem, un tie, kas sāks pielāgoties agrāk, būs uzvarētāji. Tiek uzskatīts, ka ilgtspējīga ieguldīšana spēs gan palielināt relatīvu ilgtermiņa investīciju atdevi, gan samazināt relatīvu investīciju riskantumu, jo uzņēmumi būs sagatavoti nākotnes izaicinājumiem un mazāk cietīs no klimata un sociālām pārmaiņām.

Cik finansiāli izdevīgi bija ieguldīt ilgtspējīgi līdz šim?

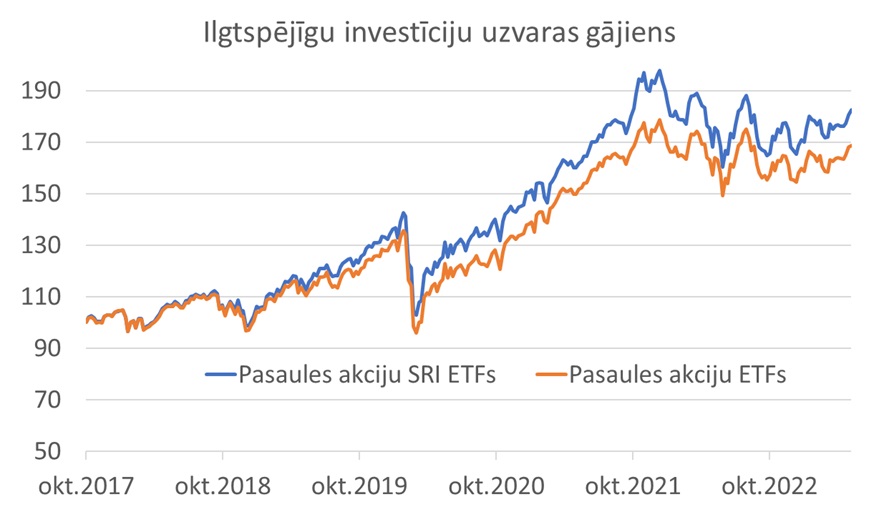

Spriežot pēc MSCI ESG akciju tirgus indeksiem, līdz 2018. gadam ilgtspējīgu investīciju dinamika bija praktiski vienlīdzīgā ar klasiskiem indeksiem. Taču, sākot ar 2018. gadu, ESG indeksi sāka apsteigt plašos tirgus indeksus. Piemēram, populārs pasaules akciju tirgus indekss MSCI World SRI (“sociāli atbildīgi ieguldījumi”, kas atfiltrē veselus 75% no visiem uzņēmumiem pēc ESG parametriem) no 2017. gada beigām līdz 2023. gada beigām ir apsteidzis parasto MSCI World indeksu par 17%. 2022. bija vienīgais gads, kad ESG ieguldījumiem gāja grūti. Tas bija gads, kad, mainoties pasaules centrālo banku monetārās politikas režīmam, daudzās finanšu tirgus tendences apgriezās “kājām gaisā”, un tirgos vislabāko sniegumu uzrādīja naftas un gāzes ieguves uzņēmumu akcijas.

Avoti: Swedbank, Bloomberg

Kas gaidāms šogad?

Patlaban izskatās, ka 2024. gads ilgtspējīgiem ieguldījumiem būs izaicinošs. 2023. gada 4.ceturknsī tika reģistrēta vēsturē pirmā neto investīciju aizplūšana no ESG fondiem: no šādiem fondiem gāja ārā pārsvarā ASV un Japāņu investori, bet eiropieši vēl turpināja ieguldīt.

Kas tad pēkšņi notika? “Labējo vilnis” ir pēdējo mēnešu un gadu process, kad Eiropā un ASV arvien biežāk pie varas nāk labējās partijas, kas atceļ ilgtspējīgas iniciatīvas. Pēdējos mēnešos īpaši asi ilgtspējīgu ieguldīšanu kritizēja ASV republikāņu partijas pārstāvi, kā rezultātā dažas lielākās ASV bankas un ieguldījumu pārvaldnieki sākuši atcelt ESG ieguldīšanas iniciatīvas, kā arī finansējumu zaudēja lieli vēju parku projekti.

Neskatoties uz to, ESG indeksu un fondu dinamika šogad nezaudē plašiem indeksiem. Palīdz cits faktors – ESG indeksos un fondos parasti ir lielāks īpatsvars tehnoloģijas sektora uzņēmumiem, jo parasti tie neražo daudz izmešu, tiem ir labi attīstītas sociālās un pārvaldības politikas, kā arī 18 gadu garš tehnoloģijas uzņēmumu uzvaras gājiens turpinās.

Kāpēc ilgtspējīgu ieguldīšanu ietekmē politika?

Rūpes par dabu un sociālo vienlīdzību ir drīzāk kreisās politikas definīcija, vai tas nozīmē, ka ESG ieguldīšana nozīmē investīciju politizēšanu? Manuprāt, šīs nesaskaņas saknes ir meklējamas pavisam citur – valstu un reģionu ekonomiskajās interesēs: ASV ir resursiem bagāta valsts, kur slānekļa revolūcija pēdējos 15 gados nozīmēja enerģētisko neatkarību. Līdzīga situācija ir daudzām tā saucamajām “attīstības valstīm”, savukārt Eiropa un Japāna ir resursu ziņā nabadzīgi reģioni. Līdz ar to mums kā eiropiešiem nebūs citās iespējas kā piedalīties ilgtspējīgajā ieguldīšanā un būs jāattīsta ilgtspējīga ekonomika. Līdzīgi būs spiestas domāt arī attīstības valstis, kas visvairāk cietīs no globālās sasilšanas un ūdens resursu deficīta.

Pie secinājumiem jāsaka, ka pēdējos piecos gados ieguldīt ilgtspējīgi bija ne tikai ētiski, bet arī finansiāli izdevīga rīcība. Visdrīzāk tas bija saistīts ar investoru lielu interesi un naudas ieplūšanu šajā investīciju pieejā, kā arī tendenci tehnoloģijas uzņēmumu akcijām apsteigt pārējās nozares. Šis gads solās būt ilgtspējīgam investīcijām izaicinošs, tomēr jāatceras, ka ilgtspējīgas ieguldīšanas finansiāls mērķis ir pelnīt ilgtermiņā un ar mazāku risku, nevis īstermiņā. Eiropiešiem ilgtspējīgas ieguldīšanas tendence ir uz palikšanu kā ieguldīšanas standarts.

Autors ir Swedbank Investīciju fondu investīciju vadītājs

Pagaidām nav neviena komentāra